국민주, 삼성보단 애플(AAPL)로 쟁여두기

7년간 여러 투자를 하며 느낀 것

처음 투자라는 것을 시작한 때는 대학생 때인 2011년 경이다. 당시 휴대폰 보조금으로 받은 돈을 엄마가 주식에 넣어두라고 얘기해서 카카오를 사뒀었고, 어느 정도 올랐을 때는(아쉽게 고점은 근처도 못 갔다.) 셀트리온으로 종목을 변경해 2018년까지 묵혀놨었던 기억이 있다. 지금은 팔았지만, 내게는 앞으로 한국주식은 거들떠보고 싶지도 않은 경험이었다.

다들 어렴풋이 기억하겠지만, 2017-2018년은 코인의 한 해라고 불러도 우습지 않을 정도로 투자 광풍이 대단했다. 돌아보면 참 골고루 투자했고, 골고루 망해봤다. 참 다행인 점은 돈이 얼마 없어서였는지 골고루 분산투자해서 손실이 그리 크진 않았다는 점 정도.

나는 심지어 미국주식에서도 상폐를 당해봤다. 한참 루이싱커피 광풍이 있을 때 나름 초기부터 매수를 했다고 자랑도 할 만큼 열심이었는데, 휴짓조각을 돌려주더라. 그 이후로도 한국주식 거래정지(신라젠), 위믹스 상장폐지, 거래소 상장폐지(비트프론트, FTX), 이번엔 하루인베스트먼트 입출금정지사태까지 아주 부지런히 골고루도 처맞았다.

불경기가 닥쳐도 결국엔 미국주식

한국은 전 세계 경제규모로 비교했을 때 아직 코딱지만 한 나라다. 물론 OECD 순위권에 속하는 한국의 경제규모를 무시하는 발언이라고 할 수 있겠지만, 자본시장, 부동산시장 등의 측면에서 봤을 때 미국이 재채기하면 바로 독감, 코로나 걸리는 게 한국이다. 기준금리를 정하는 건 결국 미국의 연방준비제도이고, 여기서 금리를 연타로 올리는 결정을 함에 따라 한국의 부동산시장이 몇 분기 연속 정체 및 하락의 터널을 거치고 있으며 코스닥 코스피도 맥을 못 추고 있다.

미국주식이 다름 있냐고 한다면 물론 미국 역시 빅테크를 필두로 한 여러 기술주들은 금리의 영향을 세게 받을 수밖에 없으니 처지는 비슷하다. 그러나 적어도 미국엔 주가조작 등이 일어나기엔 시장 자체가 너무 커서 교란이 쉽지 않다. 적어도 최근에 한국에서 계속 이슈가 있었던 라덕연 사태, 주가 조작, 공시 위반 등의 사례는 잘 없다. 적어도 주가가 그 회사의 실적을 바탕으로 모멘텀이 있다면 상승할 수 있다는 자신감을 보여주는 장이기도 하다.

돌고 돌아 다시 애플

본인의 포트폴리오 중 가장 큰 비중을 차지하고 있는 건 엔비디아(NVDA)이다. 최초 매수는 2017년쯤부터 했고, 여전히 요즘에도 분할해서 매수를 진행 중이다. 다행히 그 당시부터 빅데이터의 성장, 암호화폐 채굴기로의 수요, 이번엔 ChatGPT를 바탕으로 벌어지고 있는 AI각축전까지 여러 수혜를 입고 있다.

그럼에도 길게, 안정적이게 갈 수 있는 건 애플(AAPL)이 아닐까 다시금 생각해 본다.

왜 삼성전자가 국민주식이 됐는지를 생각해 보면 이유는 간단하다. 애플은 최근 5년간 약 239% 주가상승을 보여줬다. ($56 > $190) 그래프를 크게 하면 그 수치는 말도 되지 않을 정도로 높은 상승률을 보여준다.

시가총액 3T 달러(3조 달러 - 약 3,900조에 이르는 돈이다.), 미국 S&P 500 있는 웬만한 기업들을 다 더했을 때나 나올 수 있는 시총이며, 한국에 있는 모든 기업들을 다 더해도 나올 수 있는 수치인지 모르겠다.

주가도 주가인데, 테크주 주제에 심지어 배당금도 있다. 코딱지만 하지만 연간 0.96달러, 즉 0.5%에 해당하는 배당률도 가지고 있다.

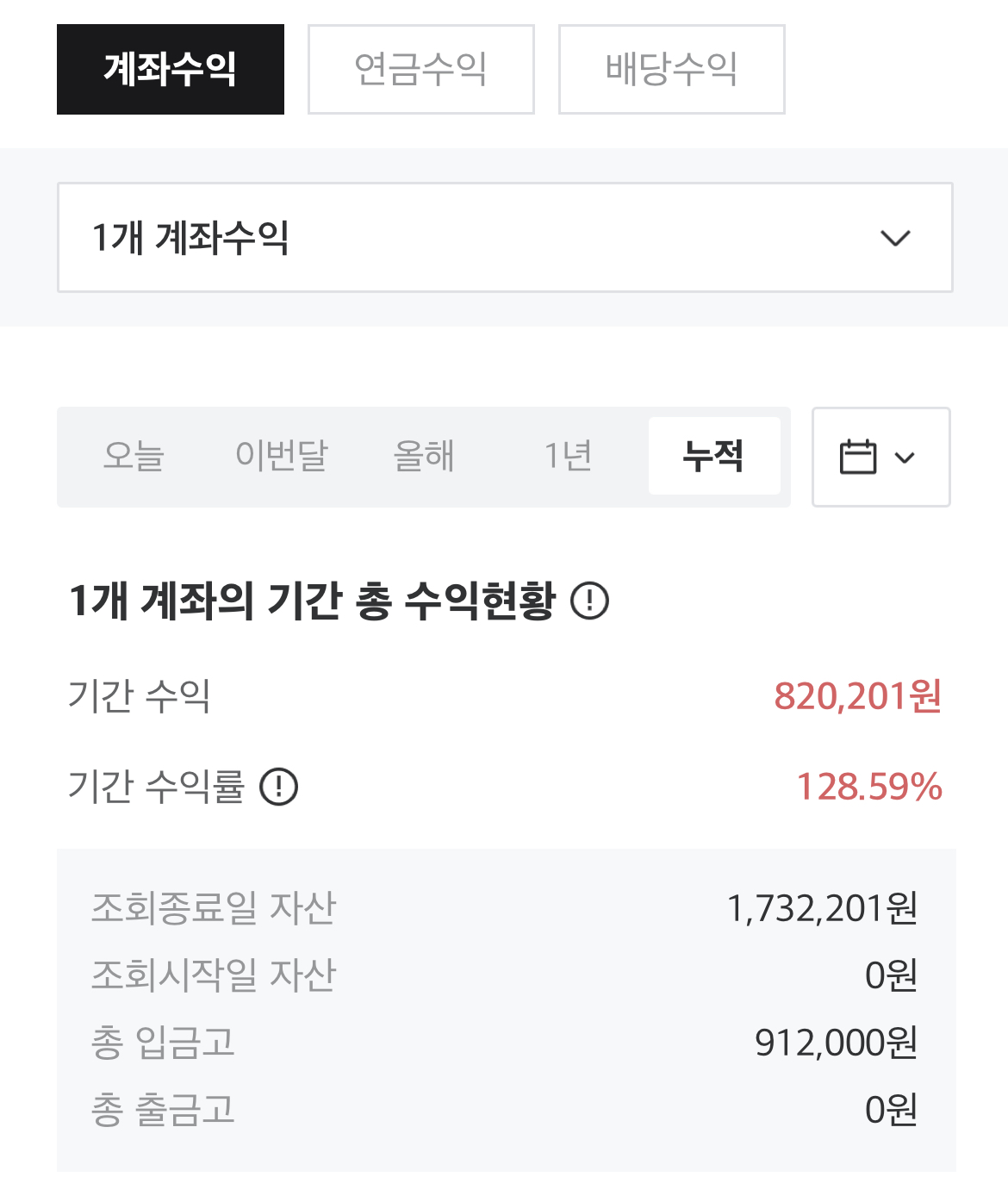

필자는 조카가 처음 태어났을 때, 월 2만 원 정도에 해당하는 금액을 투자해 보려고 애플주식을 매수했었고, 그 결과는 아래와 같다.

중요한 점은, 단기 투자를 하고 말 금액이 아니라 적어도 대학교에 갈 때쯤 등록금으로 보태쓸 수 있게끔 매수해 둔 주식인데, 애플의 행보를 봤을 때 앞으로도 손해 볼 일은 없을 것 같다.

한국은 나름 삼성공화국임에도 불구하고 애플의 점유율이 날이 갈수록 늘고 있는 느낌이다. 통계를 봐야겠지만, 적어도 애플의 생태계는 디바이스 하나에서 끝나지 않고 그 영역을 확장함과 동시에 서로 강력하게 묶어버려서 그 생태계에 눌러앉게 만드는 뭔가가 있다.

애플이 주는 특유의 감성 때문인지 여러 국가에서 애플의 브랜드에 대한 인기는 결코 줄어들지 않고 있으며, 가성비가 떨어지는 금액에도 지속적인 구매가 이루어지고 있다. 메인 프로덕트 외에도 지속적으로 에어팟 등의 음향기기, 클라우드사업, 워치등 그 영역을 확대하고 있으며 최근에는 글래스 등의 신제품 출시 등을 통해 지속적인 발전을 꾀하고 있다. 유저의 입장에서 결코 망하기 어려운 회사라는 생각이 들 수밖에 없는 대목이다.

위의 조카계좌는 다소 단편적이긴 하지만, 2017년부터 작게나마 모아 왔던 내 계좌의 애플수익률은 훨씬 높다. 테슬라 같은 폭발적인 성장을 기대하기는 어렵지만, 적어도 투자를 했을 때 늘 마음을 졸이며 MTS를 바라보기보단 장기적인 관점에서 걱정 없이 투자할 수 있는 곳을 찾는 이들에게는 좋은 대안투자일 수 있다.

넛지를 활용한 애플투자방법

2023.07.02 - [독서기록] - 넛지와 슬러지, 퇴직연금과 줄 서기에 대하여

최근에 읽었던 넛지라는 책을 통해 내가 기존에 진행하던 투자의 방식에 일종의 넛지를 도입했다.

필자는 약 2년 반에서 3년 주기로 휴대폰을 교체하는데, 현재 사용 중인 폰은 아이폰12프로이며 올해 9월 출시될 아이폰 15시리즈를 기다리고 있다. 자급제를 통해 알뜰폰 요금제를 사용하고 있기 때문에, 기기는 정가를 주고 구입할 예정인데 어차피 2년 반, 혹은 3년에 한 번 구매를 할 거라면 이 구매비용을 미리 투자해 보는 건 어떨까 하는 생각에 닿았다.

현재 공식홈페이지 기준, 애플14Pro의 정가는 1,550,000원이다. 정가야 다소 오를 수 있겠지만, 이 금액과 유사한 금액만큼 애플주식을 미리 매입해서 구매시점에 매도 후 판매를 하는 시나리오로 애플 주식을 구매해 보았다.

- 아이폰14Pro 정가: 1,550,000원

- 애플 주가: $187(7월 11일 기준)

- 환율: 약 1,308원(7월 11일 증권사 매수환율 기준)

- 구매수량: 6개(1,308*187*6 = 약 1,467,576원)

매수, 매도 및 환전수수료 환차익 등을 따지면 뭐가 남냐고 물어볼 수도 있겠다. 근데 그건 마치 세금 내기 아까워서 미국주식 안 하고 한국주식한다는 소리랑 별반 다르게 들리지 않는다.

필자는 9월 이후(현재 12월 정도로 예상) 새로운 휴대폰으로 바꿀 즈음에 이 주식들을 매도해서 마련해 볼 예정이다. 그때 가서 주가가 떨어져 있으면 어쩌냐고? 그럼 두 가지 방법이 있을 거 같다.

- 오를 때까지 기다리면서 기존폰의 수명을 연장시켜 주거나

- 일단 사고 나중에 적당히 올랐을 때 팔거나. 어차피 146만 원이 없다고 생활이 안될 수준은 아니니까.

6개월쯤 뒤에 이 글에 대한 후속글을 쓸 수 있길 바란다.

참고로, 배당주는 별로 추천하기가 어렵다. 필자는 30년이 넘도록 배당금을 증액한 T(AT&T)를 가지고 있는데, 처참한 수익률을 안겨주고 있다. 배당수익률이 높은 것과 별개로, 총 수익률(배당률 + 주가수익률)이 마이너스 몇십 프로에 수렴하고 있기 때문에 이건 실패한 투자라고밖에 볼 수 없다. 최근에 절반을 팔아치웠는데, 배당주는 내 스타일은 아니라는 결론을 얻었다. 물론 잘 고르면 좋을 수도 있다. 작년에 투자한 엑손모빌은 꽤 수익이 좋은 편인 걸 보면, 내가 투자하는 회사에 대한 공부는 필수적이다. 아무튼, 나는 배당주보다는 애플이 더 낫다는 결론을 얻었다.

본 글은 투자권유글이 아니며, 모든 투자에 대한 책임은 투자자 본인에게 있음을 유의하길 바란다.